Revista Nacional de Agricultura

Edición 1030 – Octubre 2022

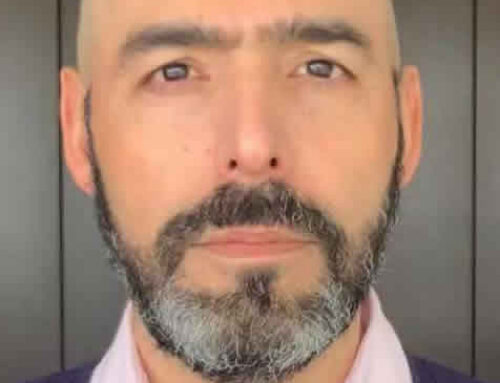

A mediados del mes pasado, se llevó a cabo en Cartagena la Convención Internacional de Seguros 2022, organizada por la Federación de Aseguradores Colombianos, Fasecolda, bajo el lema “Colombia, un país más seguro”. La programación incluyó el panel titulado La nueva visión del sector agropecuario, en el cual participaron la ministra de Agricultura y Desarrollo Rural, Cecilia López; el líder en agronegocios del Banco Mundial y experto en seguros catastróficos, Pablo Valdivia, y Adolfo Cáceres, entonces presidente de Finagro. De este segmento, que fue moderado por Felipe Fonseca, director general de la Upra, tomamos el aparte de los seguros agropecuarios.

Es un error extrapolar el seguro de los grandes a los pequeños: Pablo Valdivia

¿Por qué son importantes para la protección de los pequeños productores los seguros catastróficos y cómo se articulan estos con la política pública de gestión de riesgos de desastres?

La vulnerabilidad de los pequeños productores, no necesariamente ante un choque catastrófico, se vuelve un problema de recuperación de su capacidad productiva, pues pueden caer en una situación crítica que les impida superar su nivel de pobreza. Frente a esto, un instrumento financiero, como lo es la transferencia de este riesgo, resulta muy importante. Ahora, la respuesta es más humana, pero muy vinculada con la parte fiscal. En el caso de Colombia, donde 30% de la mano de obra está concentrada en las actividades agrícolas y donde 60% de los alimentos básicos son producidos por pequeños agricultores, la existencia de esos instrumentos para atender a dicha población resulta estratégica para el país.

Pero no es que Colombia esté en ceros. Se han hecho esfuerzos muy importantes en la generación de información (como los de la Upra), en la focalización de los productores y en la financiación de estudios de factibilidad para poder escalar estas herramientas en el campo. Creo que también Colombia ha aprendido lecciones de otros países.

¿Cuáles son los aspectos más relevantes que debe identificar un gobierno para establecer mecanismos que incentiven el seguro agropecuario?

Lo fundamental, como lo mencionaron la ministra y el entonces presidente de Finagro, es la continuidad de los programas. Como observador externo de los programas de seguros agrícolas en América Latina, he visto una variabilidad muy fuerte con respecto a la colocación de recursos y al nivel de esfuerzos que se le han dedicado a esta materia. Esto suele ser un problema de planificación para las compañías aseguradoras que quieren apoyar y expandir un programa de seguro agrícola, ya que no tienen una provisión de inversión, congruente y de largo plazo. El seguro agrícola es uno de los ramos más difíciles de diseñar, por lo que requiere un mayor nivel de especialización y de experiencia, tanto en el diseño como en su misma operación. Por ende, las compañías aseguradoras y las reaseguradoras necesitan esa provisión de largo plazo para poder trabajar.

Un segundo elemento es la focalización. En el seguro agropecuario también se ha cometido el error de tratar de extrapolar los sistemas de seguros que le sirven al productor más grande y más conectado con los servicios financieros, al pequeño productor. Eso no es así. De la experiencia mexicana se puede aprender mucho: era el Estado el que contrataba los seguros, en representación de los pequeños productores.

Sin asociatividad no hay seguro para los pequeños: Cecilia López

Hoy me está asesorando de nuevo Rafael Echeverry, que se convirtió en gran asesor en asuntos del sector agropecuario. A él le pregunté por la razón de su éxito, y me respondió que simplemente el haber llevado al resto de América Latina las iniciativas colombianas que aquí no se aplicaron. Así somos. Les menciono, por ejemplo, el Contrato Social Rural, una propuesta que hicimos en su momento, durante el gobierno de Ernesto Samper, que proponía lo que queremos hacer ahora: que todos los ministerios trabajaran por el sector agropecuario. Pero nadie nos puso bolas. Hoy, el Ministerio de Agricultura busca un trabajo transversal con las demás carteras, idea que ha sido acogida en otros países, entre ellos, México. Conclusión: en Colombia no somos capaces de volver realidad las grandes ideas, entre otras cosas, por los cambios de gobierno, que impiden una continuidad.

¿Cuál es el papel de la asociatividad, llámese cooperativas, empresas asociativas, etc., en el desarrollo de la inclusión financiera rural, enfocada al seguro?

Es imposible lograr una extensión del crédito y del seguro agropecuario si no hay asociatividad. Como son millones los campesinos que tienen menos de una hectárea, debemos fomentar la asociatividad y ofrecer un crédito que sea ventajoso para las cooperativas y empresas asociativas, y así incluirlas en los esquemas productivos, apartando al campesino del asistencialismo, que no funciona. La única manera para que los pequeños productores se puedan incorporar a la vida productiva es asociándose, y esto va a ser –así lo espero–, uno de los cambios importantes que vamos a tener en materia de crédito

Necesitamos una fuente financiera estable para el Incentivo al Seguro Agropecuario: Adolfo Cáceres

Creo que tenemos retos hacia el futuro, pero también hay semillas que ya se sembraron y que podemos seguir dispersando para que los objetivos de profundizar y masificar puedan darse en un plazo más corto. Quiero recordarles, por ejemplo, que a partir del próximo año nace una nueva clasificación de productores dentro del Sistema Nacional de Crédito Agropecuario (SNCA): los pequeños productores de bajos ingresos. Entonces, a través de la Comisión Nacional de Crédito Agropecuario vamos a tener que ajustar todo el diseño y todo nuestro plan indicativo de crédito, de seguros y garantías. Creo que esto será un buen paso para el deseable de la inclusión.

También quiero referirme a la importancia de gestar alianzas con todos los actores, poniendo como ejemplo la reunión que tuvimos recientemente con un grupo financiero que tiene banco y aseguradora, el cual invitó a los gremios de la producción agropecuaria para preguntarles cómo puede trabajar con ellos en crédito y en seguros.

Por otra parte, consideramos de la mayor importancia encontrar una fuente de estabilización financiera para el Incentivo al Seguro Agropecuario. Cuando transcurría la aprobación de la Ley 2178, se propusieron unas reglas para que salieran recursos de empresas de economía mixta y la creación de una fuente fija de recursos para dicho incentivo, pero esto no fue incluido. Si se consigue una fuente estable de financiación para el Incentivo al Seguro Agropecuario sería un logro muy importante porque se les daría las aseguradoras la tranquilidad que necesitan.

Otro reto que tenemos es brindar mayor estabilidad a la reglamentación de los seguros agropecuarios, anualmente. Mientras más estabilidad les demos a las aseguradoras, van a poder actuar de una manera más adecuada y oportunamente, tan pronto como estén los recursos disponibles en el Ministerio de Agricultura

¿Cuál es la importancia del seguro en el financiamiento del sector agropecuario?

Enorme. El crédito por sí solo no puede hacer la tarea; tiene que ser acompañado por las garantías. Nuestro Fondo Agropecuario de Garantías (FAG) permite el acceso al crédito a más de 90% de los pequeños productores del país. Y el tercer elemento de esta tríada deben ser los seguros, sin los cuales no vamos a lograr nunca la profundización que todos queremos. Los seguros son este nuevo factor que va a tener que llegar a reforzar el Sistema Nacional de Crédito Agropecuario.

Quiero mencionar algunas cosas en las que trabaja Finagro, para tratar de desarrollar el área de los seguros. Lo primero, es el relacionamiento adecuado del seguro con otros instrumentos. Entonces, cuando nosotros tenemos crédito de fomento, la tasa de interés es mejor si el productor tiene seguro. Si la persona quiere acceder al FAG, pues debe pagar una prima, que tiene un descuento de 10% si la persona cuenta con seguro.

Ahora bien, debemos buscar que las aseguradoras puedan haer su trabajo de manera más adecuada y fácil, para lo cual deberá revisarse la normatividad vigente. Por último, quiero resaltar el tema de oportunidad. Este año, los recursos para el incentivo al seguro agropecuario salieron en febrero, pero lo ideal sería tenerlos disponibles antes, en enero, para que las aseguradoras puedan comenzar a expedir pólizas recién entrado el año.

¿Cómo se articulan los seguros agropecuarios con el desarrollo sostenible y el cambio climático?

Son un articulador muy importante. Cuando hablamos de sostenibilidad y desarrollo, cómo les vamos a pedir a los pequeños productores que mejoren la productividad, que busquen valor agregado, si carecen de instrumentos fundamentales, como un seguro que los proteja del agua y el sol. Desde este punto de vista también es básico el inter-relacionamiento que tenemos. En Finagro, tenemos las denominadas “líneas verdes”, que ayudan a mitigar en los pequeños productores, riesgos de esa naturaleza, con una tasa más favorable. Ojalá podamos ofrecer dichas líneas acompañadas de un seguro.